Prestiti delle banche a privati, famiglie e imprese strette tra aumento dei tassi di interesse e calo del credito concesso alle aziende

Le banche non si fidano ancora delle imprese italiane e lamentano sofferenze (ossia mancato pagamento delle rate dei prestiti) per un miliardo di euro in soli quattro mesi. Il presidente di Unimpresa, Giovanni Ferrara, chiede l’intervento del Governo per le PMI, in enorme difficoltà.

Più prestiti alle famiglie, meno alle imprese

Le banche concedono più soldi alle famiglie per i mutui (+1%) e meno alle imprese (-3%). E concedono molto denaro per gli acquisti rateali di automobili e smartphone. È quanto emerge dal rapporto mensile sul credito realizzato dal Centro studi di Unimpresa, secondo il quale “lo stock degli impieghi delle banche verso le imprese e le famiglie è calato, al netto delle cartolarizzazioni, dell’1,28%, dai 1.330 miliardi di aprile 2022 ai 1.313 miliardi di aprile 2023”. Un linguaggio tecnico per dire che nei 12 mesi da aprile 2022 ad aprile 2023 i prestiti bancari sono stati a “doppia velocità”: sono saliti di oltre 7 miliardi di euro (+1) i finanziamenti delle banche alle famiglie, mentre sono calati di oltre 24 miliardi (-3,6%) quelli destinati alle aziende. In totale: meno 17 miliardi ai privati tra il primo quadrimestre del 2022 e i primi quattro mesi dell’anno in corso, ma il calo è stato attenuato sia dalla crescita del credito al consumo (quello destinato all’acquisto di smartphone e automobili), aumentato del 4,7% con più 5 miliari, sia dalla corsa dei mutui immobiliari, aumentati del 2,3% con una impennata che sfiora i 10 miliardi.

La “cartolarizzazione”

Spieghiamo che la cartolarizzazione è un’operazione finanziaria che consiste nel cedere un credito capace di generare un flusso di cassa costante negli anni e convertibile all’occorrenza in titoli negoziabili sui mercati regolamentati. Secondo il rapporto del Centro studi di Unimpresa, che ha rielaborato dati della Banca d’Italia, il totale dei crediti delle banche al settore privato, al netto delle cartolarizzazioni, è passato da 1.330,2 miliardi di aprile 2022 a 1.313,2 miliardi di aprile 2023, in discesa di 16,9 miliardi (-1,28%). “Questi dati, talora contestati dalle associazioni di categoria del settore creditizio, non tengono conto delle cartolarizzazioni di prestiti, vale a dire impieghi in buona parte deteriorati che le banche hanno ceduto, nel corso del periodo in esame, a società veicolo o specializzate” osservano gli analisti di Unimpresa. “Se quei valori fossero computati nel conto totale, i risultati sarebbero diversi, tuttavia appare più corretto prendere in considerazione solo il credito risultante negli attivi bancari ovvero quello che è alla base della relazione tra la banca e la propria clientela”.

I prestiti delle banche alle imprese

I prestiti destinati alle aziende sono passati dai 660,6 miliardi di aprile 2022 ai 636,6 miliardi dello scorso mese di aprile, con una diminuzione di 24,1 miliardi (-3,64%). Sono diminuiti i finanziamenti a breve termine (fino a 1 anno di durata), passati da 148,4 miliardi a 139,8 miliardi in calo di 8,5 miliardi (-5,77%), sia quelli di lungo periodo (con scadenza superiori a 5 anni), passati da 358,4 miliardi a 341,3 miliardi in discesa di 17,1 miliardi (-4,79%). In controtendenza, invece, il credito di medio periodo (fino a 5 anni), salito di 1,7 miliardi (+1,12%) da 153,7 miliardi a 155,4 miliardi.

I prestiti delle banche alle famiglie

Per quanto riguarda i prestiti alle famiglie, il credito al consumo e i mutui ipotecari hanno favorito una crescita complessiva di 7,1 miliardi (+1,05%) da 141,8 miliardi a 133,7 miliardi; il credito al consumo (ovvero quello concesso principalmente per l’acquisto di viaggi, arredamento, automobili, elettrodomestici, computer e smartphone) è aumentato del 4,78% con una crescita di 5,3 miliardi da 111,9 miliardi a 117,3 miliardi; i prestiti per comprare casa sono saliti del 2,35% con una variazione positiva di 9,7 miliardi da 415,7 miliardi a 425,5 miliardi. Si è registrato, invece, un calo di 8,1 miliardi (-5,69%) per i prestiti personali (quelli concessi senza una finalità specifica), passati da 141,8 miliardi a 133,7 miliardi.

Banche in sofferenza ma non troppo

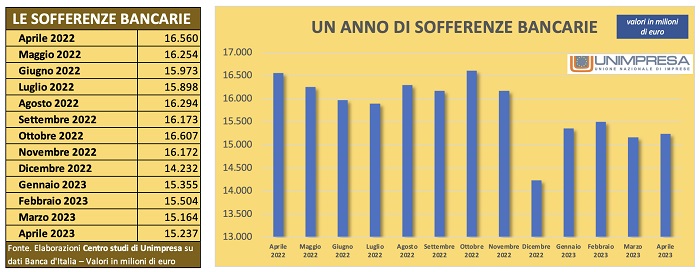

Nel frattempo, complice il rallentamento della crescita economica e il rialzo dei tassi d’interesse, è tornato a crescere l’ammontare delle sofferenze che ad aprile scorso, dopo un lungo periodo di tendenza in diminuzione, sono arrivate di nuovo oltre quota 15 miliardi di euro, in calo di 1,3 miliardi su base annua, ma in salita, rispetto a dicembre 2022, di oltre un miliardo.

Quanto alle rate non pagate, si registra un calo generale delle sofferenze lorde di 7,2 miliardi (-19,48%) dai 37,4 miliardi di aprile 2022 ai 30,1 miliardi di aprile 2023. Il rapporto tra le sofferenze lorde e il totale degli impieghi al settore privato è passato dal 2,81% al 2,29%. Le sofferenze nette sono calate su base annua di 1,3 miliardi (-7,99%) da 16,5 miliardi a 15,2 miliardi, ma si osserva una repentina crescita tra dicembre scorso, quando erano arrivate a quota 14,2 miliardi, e aprile, con 1 miliardo di credito marcio accumulato in appena quattro mesi. Il rapporto tra le sofferenze nette (quelle non coperte da garanzie reali) e il totale degli impieghi al settore privato è passato dall’1,24% all’1,16%. In generale, sono diminuite, su base annua, le sofferenze di tutte le categorie di clientela: quelle riconducibili alle aziende sono calate di 4,2 miliardi (-19,59%), da 21,6 miliardi a 17,4 miliardi; quelle delle famiglie sono scese di 2,1 miliardi (-18,35%), da 11,4 miliardi a 9,3 miliardi; quelle delle imprese familiari sono diminuite di 535 milioni (-19,87%), da 2,6 miliardi a 2,1 miliardi; in discesa anche quelle riferibili a pubblica amministrazione, fondi, assicurazioni e onlus, passate da 1,5 miliardi a 1,1 miliardi con una variazione negativa di 405 milioni (-25,49%).

I tassi sui prestiti alle imprese

I tassi sui prestiti alle imprese

“Come opportunamente sottolineato dal ministro dell’Economia, Giancarlo Giorgetti, sullo scenario del credito bancario si sta addensando la nube, fosca, della politica monetaria della Banca centrale europea” commenta i dati il vicepresidente di Unimpresa Giuseppe Spadafora. “Con otto rialzi del tasso di riferimento in appena 11 mesi, le condizioni di accesso ai prestiti sono diventate di fatto proibitive e, chi aveva finanziamenti a tasso variabile ha dovuto fronteggiare un imprevisto aumento del costo dell’indebitamento con gli oneri finanziari che sono saliti anche del 70%. Tutto questo rappresenta un macigno per le aziende, in particolare per le piccole e medie imprese: quelle che non hanno riserve di liquidità sufficienti a coprire questa fase si trovano in enorme difficoltà. È un problema serissimo del quale deve farsi carico il governo, da un lato con la moral suasion nei confronti dei vertici del settore bancario, dall’altro rifinanziando il fondo di garanzia statale al fine di contenere i tassi sui nuovi prestiti”.